les subprimes

|

L'étude de la chaîne des subprimes permet la découverte passionnante des outils de la finance moderne. C'est un outil pédagogique de premier ordre pour comprendre l'utilité et la complémentarité de ces outils, de voir les vraies raisons de la crise et de corriger les idées fausses qui ont circulé et circulent encore à ce sujet. |

|

En bref

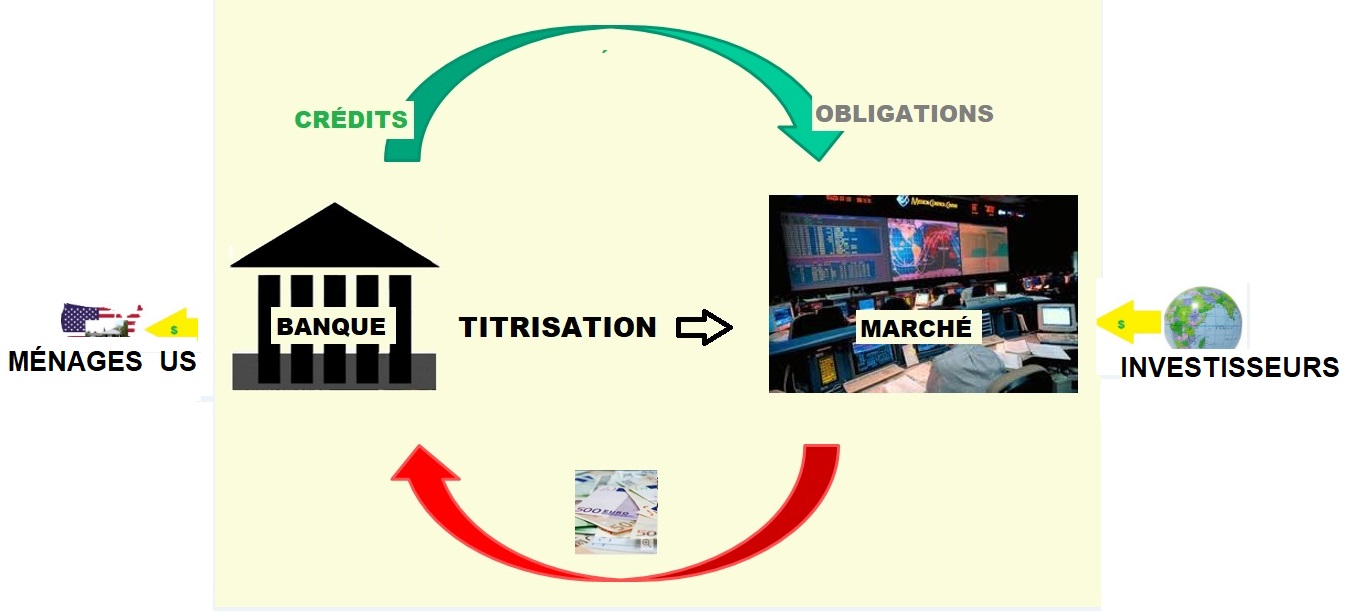

La crise des subprimes résulte du blocage brutal d'une 'tuyauterie' financière façonnée par des banques d'affaires américaines, entre d'un coté des 'fabricants' de crédits (crédits immobiliers pour l'essentiel) et de l'autre des "investisseurs" internationaux (banques européennes, fonds de pension, fonds souverains, etc...).

A noter que ce système a été créé en 1977, bien avant la crise, à l'initiative du gouvernement américain soucieux de permettre l'accès au logement de millions de citoyens à faible revenus.

Dit d'une autre façon: l'argent des investisseurs qui achetaient les obligations complexes élaborées par ces banques d'affaires a été utilisé à l'autre bout de la chaîne pour faire des prêts à ces particuliers américains en quête de logements.

Beaucoup de ces emprunteurs n'avaient pas la capacité de rembourser, mais la hausse continue des prix de l'immobilier pendant une dizaine d'années était rassurante pour les investisseurs et les banques, et ce d'autant plus que les obligations adossées à ces crédits "risqués" - appelés crédits subprimes - étaient réputées bénéficier de la garantie du gouvernement américain.

L'expression subprime signifie "sous la qualité des clients de première catégorie appelés clients prime" |

|

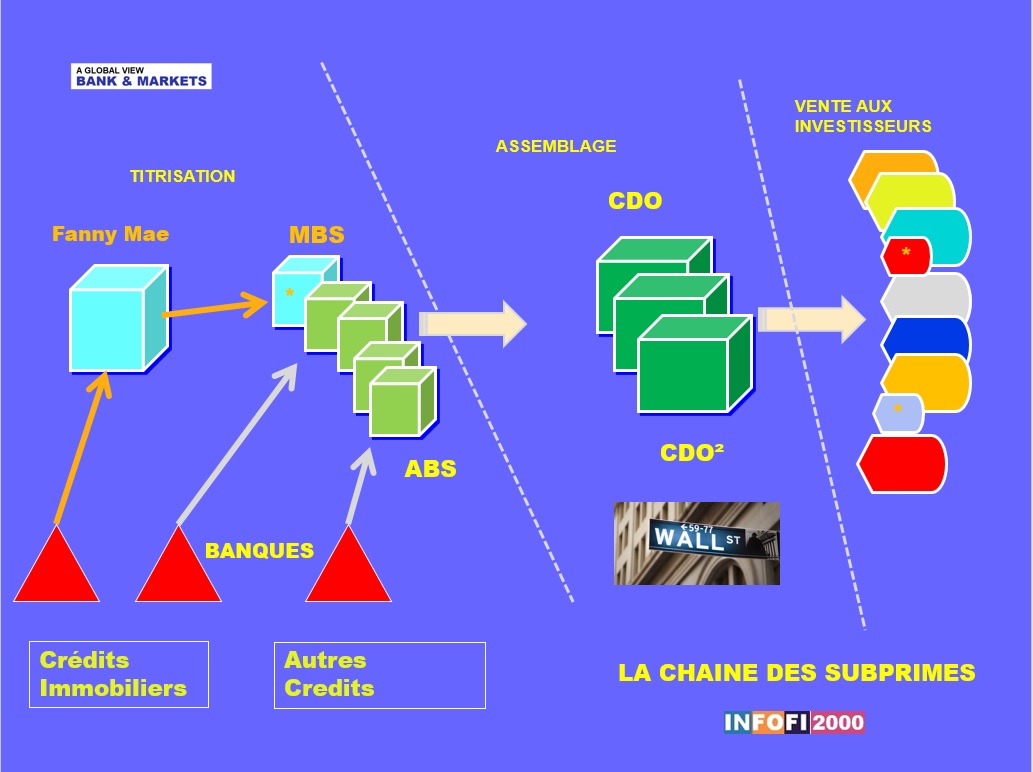

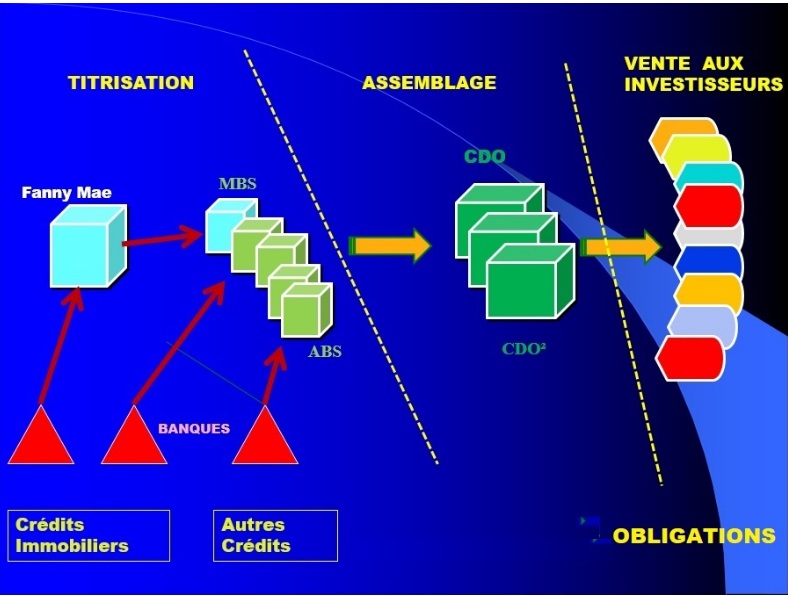

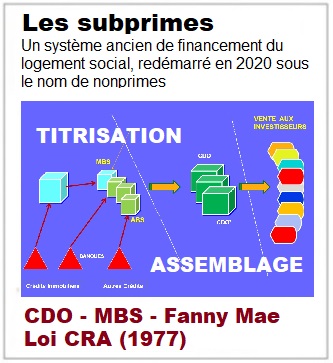

Voici le schéma global de la chaîne des subprimes, que l'on peut lire dans les deux sens.

De gauche à droite, on voit comment, progressivement, des crédits bancaires sont assemblés jusqu'à être associés à des obligations vendues à des investisseurs (le O de CDO veut dire Obligation). Le processus est technique, mais son principe peut être compris sans connaissances particulières.

En sens inverse, c'est plus intuitif. On voit comment l'argent des investisseurs du monde entier a finalement permis de faire des crédits à certains citoyens américains.

(cliquer sur le schéma pour l'agrandir). Schéma extrait du Séminaire "Banques-Marchés-Euro, une Vue Globale" animé par le fondateur du site

Le chemin d'explication de la crise des subprimes traverse donc de nombreux paysages "techniques":comment passer d'un crédit ponctuel à une obligation (la titrisation), quelles étaient les étapes intermédiaires (les cdos, les tranches), comment fonctionnent la régulation et le contrôle américain, quelle était l'analyse des risques des investisseurs, quelle était la garantie publique ...

La plupart de ces mécanismes constituent autant de variations ingénieuses sur le thème du crédit et du risque.

Leur étude présente donc un grand intérêt pédagogique. Sans connaissances particulières, et avant même d'entrer dans le détail des mécanismes, on perçoit leur complémentarité et plus globalement les liens créés entre les banques et les marchés. |

|

TITRISATION - MBS |

|

CDO - CDS - TRANCHES - NOTATION |

|

DÉROULEMENT DE LA CRISE |

|

LA DIMENSION POLITIQUE |

|

LES ÉCHOS l'histoire vraie des subprimes |

|

POUR ALLER PLUS LOIN |

|

Un emprunteur américain obtient un crédit immobilier d'une banque. Cet emprunteur s'est adressé à la banque directement ou par l'intermédiaire d'un courtier, lui-même en relation avec plusieurs banques. Le crédit est inscrit à l'actif du bilan de la banque. Le contrat de crédit fonde la créance du prêteur sur l'emprunteur.

Quelque temps après, on retrouve cette créance sous forme d'une obligation à l'autre bout de la planète. Entre l'emprunteur américain et le fonds acheteur en Europe ou en Asie, que s'est-il passé?

La réponse est: une cascade de transformations, ce qu'illustre le schéma ci-après.

Précisons tout d'abord ce que subprime veut dire. Dans le jargon bancaire américain, le terme subprime qualifie les crédits accordés aux ménages ayant tout juste les moyens de les rembourser, autrement dit des emprunteurs à risque n'offrant pas les garanties habituelles requises par les banques.

Cette expression été construite à partir du mot prime, lequel désigne les meilleurs clients. De là vient le terme prime rate, qui représente le meilleur taux d'intérêt accordé aux meilleurs clients, les prime customers. Un client qui n'est pas prime paiera un taux d'intérêt supérieur, prime plus 50 bp par exemple, ce qui se traduit par « meilleur taux augmenté de 50 points de base, soit 0,5% ».

Subprime se réfère littéralement aux emprunteurs «sous les prime customers», à l'échelon le plus bas. Présentant le risque le plus élevé, ils paient les taux d'intérêt les plus élevés aussi.

le mécanisme

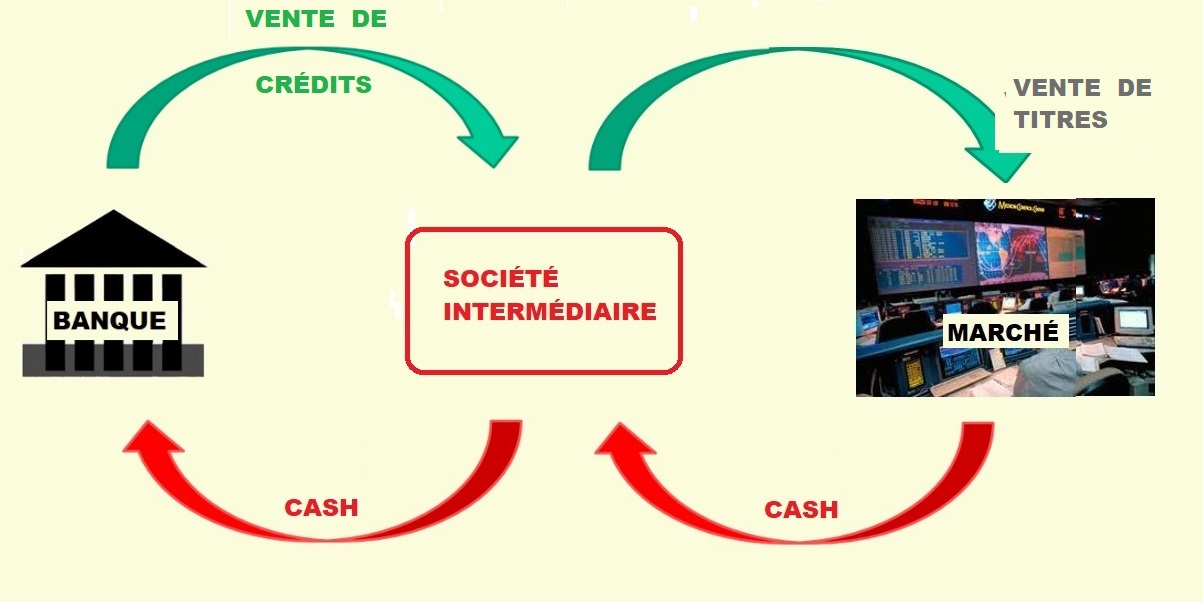

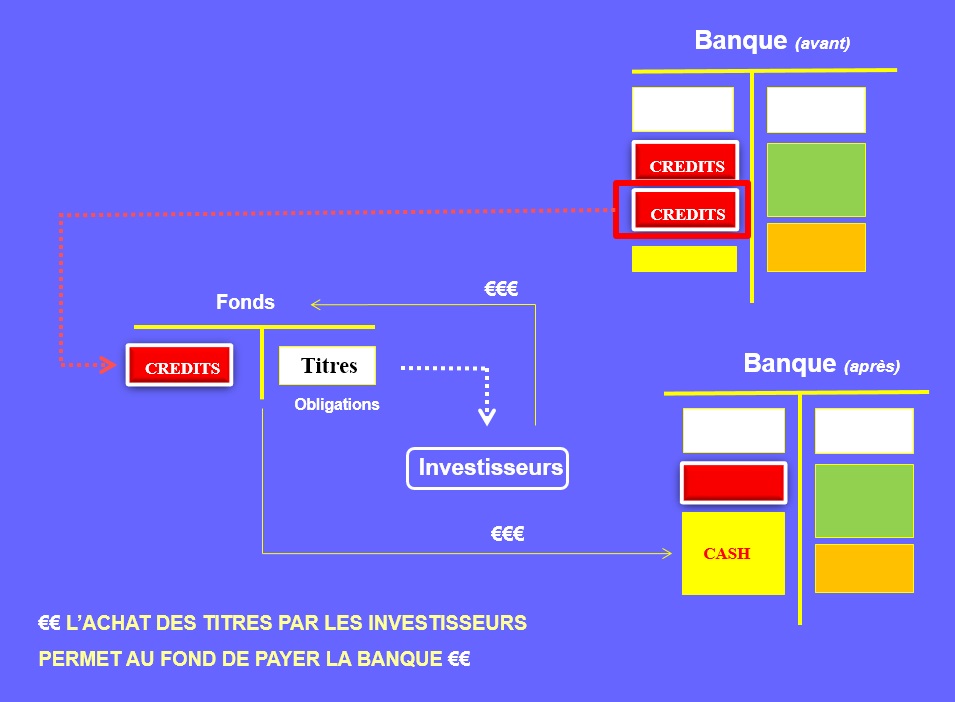

La titrisation (voir l'extrait ci-dessous) permet aux banques de sortir des paquets de crédits de leurs livres, de les vendre en fait, avec un bénéfice.

Ce transfert est sans impact pour les emprunteurs, qui restent liés par leur contrat de crédit initial. Pour la banque, en revanche, tout change. N'étant plus partie de ces contrats, elle n'est plus engagée et n'en supporte plus les risques.

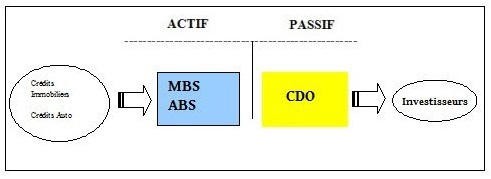

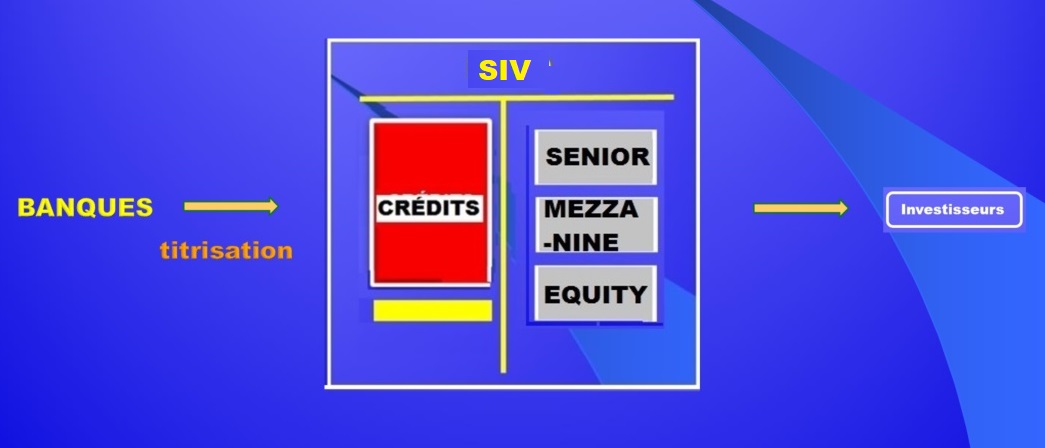

Les crédits "titrisés" de différentes origines (crédit immobilier, crédit automobiles, etc ..) sont regroupés et revendus à des structures d'accueil . Celles-ci émettent des obligations proposées à des investisseurs. Le produit de la vente des obligations permet de payer les crédits titrisés.

Ces structures d'accueil sont des sociétés existantes dont c'est le métier (par exemple Fanny Mae aux Etats-Unis) ou alternativement des sociétés créées pour l'occasion par une banque ou un fonds d'investissement, appelées des SIC (Special Investment Company) ou des SIV (Special Investment Vehicle)..

(cliquer pour agrandir)

L’impact de la titrisation est l'allègement du bilan de la banque. L'actif comme le passif sont diminués du montant des crédits cédés. La banque réduit son propre endettement. Ceci entraîne une amélioration mécanique des ratios de gestion, et notamment le plus important, le ratio « Fonds Propres / Encours ».

A noter que les obligations correspondant aux crédits immobiliers s’appellent des MBS (Mortgage Based Security).

Mortgage: mot à mot hypothèque, veut dire ici crédit immobilier Based: basé Security: titre, au sens de obligation

analyse macro-économique

La titrisation entraîne un changement profond du mode de financement du crédit. Les crédits inscrits au bilan sont habituellement financés pour partie par les dépôts de la clientèle, et pour le reste, massivement, par appel au marché monétaire (voir ce module ).

Ce marché monétaire est lui-même alimenté par les banques excédentaires en trésorerie et par les banques centrales. Celles-ci assurent "la liquidité du marché" tout en appliquant leur politique monétaire (contrôle de la masse monétaire par les volumes et les taux d'intérêt).

La titrisation a contribué à transporter le risque de crédit en dehors de la sphère bancaire. |

|

Des millions d'obligations MBS issues de la titrisation de crédits immobiliers ont été acquises par des investisseurs privés ou institutionnels, comme des fonds ou des banques.

De la même manière, d’autres crédits ont fait l'objet de titrisation. Les opérations les plus connues concernent les crédits automobiles, par exemple, ou les crédits aux particuliers des organismes qui gèrent des cartes de crédit. Les obligations résultant de la titrisation de ces crédits s’appellent des ABS, Asset Based Security que l’on peut traduire par « titre adossé à un actif »

Plutôt que de garder les titres issus de diverses opérations de titrisation dans leurs bilans, certains de ces fonds ou de ces banques ont continué le processus de transformation, en mélangeant les titres.

Des obligations d'origines différentes ont ainsi été logées à leur tour dans des structures indépendantes SIC donnant lieu à de nouvelles émissions de titres. Le processus s'est répété en cascade. Le but recherché était la création de produits financiers « sur mesure » construits en fonction de différentes stratégies d'investissement.

Ces produits sont les CDO - acronyme de Collateralized Debt Obligation. Ce sont des titres adossés à des actifs hétérogènes, mélanges de titres MBS et ABS. C'est la différence principale avec les titres ABS, adossés, eux, à des paquets de crédits homogènes.

On peut vraiment parler de sur-mesure à propos de ces produits. Leurs concepteurs jouent sur la composition du portefeuille auquel les CDO sont adossés de manière à obtenir un certain profil de risque et de rémunération.

Ces titres CDO créés par certaines banques d'affaires par la titrisation d'assemblages de crédits d'origines diverses ont connu un grand succès auprès des investisseurs attirés par la variété des produits obtenus. Il existe même des CDO de CDO, les CDO²! Le schéma ci-après illustre ce mécanisme itératif de création de nouveaux titres et de diffusion. Le volume global des titres a dépassé la dizaine de milliers de milliards de dollars.

Ce succès a deux explications principales. La première est que les institutions qui ont « packagé » ces montages – banques d’affaires ou hedge funds - ont gagné beaucoup d’argent sous forme de commissions proportionnelles aux montants. La deuxième est l’existence d’une demande considérable alimentée par le crédit facile. Certains des investisseurs – banques commerciales, banques d’affaires, hedge funds , fonds de pension, sociétés d’assurance etc ... ont réalisé des gains importants en empruntant à bas taux pour acheter des titres à haut rendement.

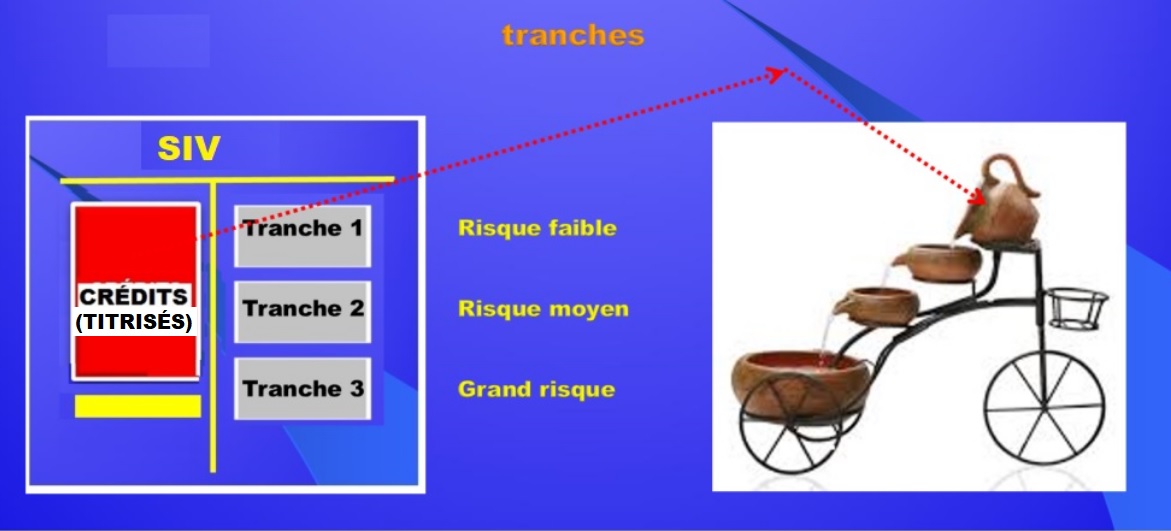

TRANCHES

Les banques d'affaires et les fonds ont affiné le dispositif précédent en « jouant » sur le passif des SIC. Le mécanisme des tranches permet de créer des titres d’une qualité supérieure à la qualité moyenne des titres auxquels ils sont adossés.

Le mécanisme des tranches est d'une très grande simplicité dans son principe. Il peut être illustré par le schéma suivant:

RISQUE

La tranche 1 reçoit avant les autres les paiements issus des remboursements des crédits. Donc statistiquement, la probabilité que les défauts de certains crédits puissent la concerner est proche de zéro. La tranche 1 est donc sans risque !

La tranche 2 n'est "servie" qu'après la tranche 1. Il y a donc une petite probabilité qu'elle subisse les conséquences d'un défaut sur les crédits.

La tranche 3 reçoit le "reste". Donc elle est en risque.

Donc à partir d'un risque moyen, on a fabriqué trois tranches de risques différents, dont l'un, celui de la tranche 1 est inférieur au risque moyen du paquet de crédits titrisés.

D'une certaine manière, ce mécanisme simplissime transforme le plomb en or!

RÉMUNÉRATION

Les taux d'intérêts correspondants aux différentes tranches suivent logiquement une hiérarchie inverse.

La tranche 1 est moins rémunérée que la tranche 2. La tranche 3, très risquée, reçoit en revanche le taux d'intérêt le plus élevé.

L'affectation différenciée des intérêts suit une règle simple: le total des intérêts perçus au titre des crédits est égal aux total des intérêts versés sur les 3 tranches .

Dans le jargon des banques d'affaires, ces tranches s'appellent SENIOR, MEZZANINE, EQUITY.

On mesure ici la richesse du dispositif, qui a permis aux banques d'affaires de fabriquer des milliers d'obligations correspondants à des niveaux de risque-rémunération pratiquement sur-mesure!

CDS

Le mécanisme des tranches ci-dessus a certes permis de créer des titres d’une qualité supérieure à la qualité moyenne des crédits auxquels ils sont adossés, mais dans des limites qui dépendent de la qualité de ces derniers.

Il a donc été nécessaire d’améliorer cette qualité. Le principe a été le transfert partiel du risque de l’actif sur des tiers, selon un mécanisme d’assurance.

Deux méthodes de couverture des risques ont été utilisées, la souscription d’une assurance proprement dite auprès d’une monoliner, société d’assurance spécialisée, ou l’achat de produits beaucoup plus simples d’emploi, les CDS Credit Default Swaps.

Les CDS sont des contrats de couverture des risques de défaut des crédits en portefeuille. Le principe de fonctionnement est le suivant : l'acheteur de swap paie une prime périodique fixée d'avance et, en contrepartie, le vendeur de swap paie l'encours du crédit en cas de sinistre.

L’émetteur du swap peut être une banque, un fonds, une société d’assurances, bref n’importe quelle entité ayant un bon rating. Les CDS sont des titres négociables, donc susceptibles de circuler de mains en mains. Les échanges se font de gré à gré, c'est-à-dire en dehors d'un marché organisé. On sort complètement des contraintes du métier d’assurance.

Le succès des CDS a été phénoménal. Leur vocation initiale de couverture des crédits titrisés a été dépassée. Les investisseurs ont utilisés les CDS pour spéculer massivement sur les faillites d'entreprises.

Le volume global des CDS a été estimé à plusieurs dizaines de milliers de milliards de dollars. Il est clair que l'absence de contrôle de ce marché gigantesque, sans être la cause de la crise des subprimes en a été a été un facteur aggravant. Certains émetteurs de CDS n'ont pas pu faire face à leurs obligations au titre de ces contrats, soit parce qu'ils étaient par ailleurs fragilisés par leurs propres investissements à risques, soit du fait de l'énormité des sommes dues, comme cela a été le cas de l'assureur américain AIG.

Sortant du contexte de la crise, il faut souligner la dimension novatrice des CDS et de la titrisation. Ces mécanismes ont transformé les activités d'assurance et de crédit, en leur conférant une fluidité nouvelle. Dans la banque ou l'assurance « classiques » en effet le crédit et le contrat d'assurance souscrits restent dans les livres de l'émetteur preneur de risque. Les CDS et la titrisation permettent la sortie d'un système statique.

Au crédit correspondent les titres ABS (et leurs dérivés, les CDO). A l'assurance correspondent les titres CDS. Les prêteurs et les assureurs disposent d'un outil de gestion fine de leur portefeuille de risque.

A contrario, cette activité hors banque n'est pas contrôlée, ce qui a conduit à les désigner comme faisant partie du shadow banking. Ce terme cristallise la lutte incessante entre les partisans du contrôle absolu - disons l'Europe - et les partisans de l'auto-contrôle, les Etats-Unis principalement.

Responsabilité contre régulation guidée par les États. La controverse s'est portée sur le risque systémique inhérent à ces pratiques. Si effectivement l'industrie des CDS est porteuse de risques d'ordre public, une régulation d'impose.

En réalité, les acteurs ont organisé leur auto-contrôle car il en va de leur propre intérêt.

AGENCES DE NOTATION

Contrairement à une opinion répandue, les acheteurs d’ABS, MBS et CDO et CDO² n’étaient pas indifférents aux risques "réels" attachés à ces titres.

Toutes les émissions des SIV faisaient en effet l’objet de notations rigoureuses, établies par les grandes agences de notation reconnues au plan international, comme Standard & Poor, Fitch ou Moody's.

On conçoit pour ces agences l’ampleur et la difficulté de la tâche, s’agissant de titres émis par des milliers de SIV, dont il a fallu analyser les actifs. Ces actifs étant composés de « mille-feuilles » de titres d’origines diverses, les agences ont mis au point des outils d’analyse spécifiques et notamment des outils statistiques permettant la modélisation des risques composites complexes.

Ce travail d’évaluation et de notation est fondamental. Le concept de notation d’un titre va de pair avec sa rémunération. La notation permet aux investisseurs des choix de profils risque-rémunération sur-mesure. Pour les banques, la notation des actifs gardés au bilan a une incidence directe sur leur pondération au regard des ratios de solvabilité qu’elles doivent respecter. |

|

L'effondrement du marché immobilier a pourtant déclenché la crise. Du jour au lendemain, ces obligations perdaient leur valeur.... il y en avait pour plus de 10 000 milliards de dollars! Tout le monde en avait acheté: des particuliers, des banques) et des États.

Pourquoi ce succès? Parce que les obligations habilement construites par les banques d'affaires offraient des rendements élevés à moindre risque. La recette consistait à mélanger des crédits normaux et des crédits subprimes à taux élevés et risque "nul" puisque bénéficiant de la garantie publique.

Est-ce que personne n'avait prévu le retournement du marché immobilier? Bien-sûr que si, mais la complexité des circuits de "fabrication" et de mélange des obligations rendait impossible la traçabilité précise de celles qui bénéficiaient de la garantie publique. Il s'est ajouté à cela que les autorités américaines, effrayées par le coût gigantesque de la garantie, ont tergiversé dans sa mise en oeuvre.

Du jour au lendemain la valeur de toutes les obligations s'est écroulée car il n'y avait plus de cotation possible. La BNP a été la première à annoncer la fermeture de ses deux fonds qui avaient investi dans des obligations subprimes sans valeur de marché. Le schéma ci-dessous montre les différentes étapes de transformation et de transport des crédits. Transformés initialement en titres ABS, ces crédits ont été ensuite dilués avec d'autres crédits et d'autres titres pour donner de nouveaux titres (CDOs), et le processus s'est répété.

La dilution en cascade a produit finalement des titres dont le contenu exact était difficile à retracer. Cette opacité a été longtemps sans dommage dans la mesure où chaque titre intermédiaire faisait l'objet d'une notation de la part des grandes agences. L'acheteur des titres connaissait par conséquent le niveau de risque de son investissement. Cette « tuyauterie » bénéficiait d'un label de qualité explicite, la notation.

Le problème a commencé lorsque le marché de l'immobilier s'est retourné et que les défaillances de crédits immobiliers se sont multipliées.

Trois facteurs principaux expliquent l’intensité du choc et sa vitesse de propagation sur le système financier :

1 Les agences Fanny Mae et Freddy Mac, les émetteurs les plus importants des titres MBS, semblent avoir tardé à faire part de leurs difficultés. 2 Les agences de notation ont corrigé tardivement et brutalement leur système de notation 3 Certains mécanismes comptables ont amplifié les dysfonctionnements financiers

Facteur déclencheur : le retournement du marché immobilierL'augmentation subite des défauts de crédits est due à l'explosion de la bulle de l'immobilier. Cette bulle avait pour origine l’excès de la demande de logements sur l'offre, une situation entretenue durablement par une politique de crédit facile et pas cher. Des milliers de logements ont été construits, des milliards de $ de crédits ont été accordés. La hausse continue des prix de l'immobilier a duré tant que la demande a été supérieure à l'offre. Le climat d'euphorie qui régnait alors a aveuglé les acteurs du phénomène. Le crédit était facile, les acheteurs s'endettaient pour acheter des biens dont la valeur montait sans cesse ...... jusqu'au jour où le marché s'est retourné.

Deux facteurs ont contribué au retournement du marché, c'est -à-dire au point où la demande devient inférieure à l'offre. D'un coté les promoteurs, en inondant le marché de constructions nouvelles ont fini par créer un trop plein de logements. Et de l'autre, la hausse vertigineuse du prix de l'essence a progressivement paralysé les consommateurs américains. Le retournement a été brutal et la baisse des prix de l'immobilier s'est propagée à une vitesse foudroyante.

Un mécanisme infernal a joué: le prix des logements baissant, il arrive un moment ou le crédit accordé par la banque n'est plus couvert par la valeur du bien. La banque, insuffisamment garantie, peut alors exiger le remboursement du solde restant dû.

L'emprunteur ne pouvant s'exécuter, son logement est saisi puis vendu. La banque devient propriétaire de dizaines, de centaines de logements qu'elle cherche à revendre, et brade souvent. Les prix baissent encore plus, de nouveaux crédits deviennent défaillants, et ainsi de suite. Ce phénomène a touché en premier les crédits « subprimes », les plus fragiles.

Premier facteur aggravant : le silence initial des agences fédéralesLe retard d'annonce de la part des agences Fanny Mae et Freddy Mac est inexplicable. Lorsque que le marché immobilier s'est retourné et dès les premières défaillances d'emprunteurs, il aurait été nécessaire de ralentir l'émission de nouveaux titres MBS, et d'avertir leurs acheteurs de la détérioration du risque. De même les agences de notation auraient du modifier en conséquence leurs évaluations, tant il est difficile d'imaginer qu’elles ne percevaient pas cette dégradation. Or il n'en a rien été. La machine à produire des MBS a continué à alimenter la pompe de titres dont la notation inchangée ne reflétait plus le vrai risque.

Il est probable que les autorités américaines ont choisi de garder le silence, un certain temps du moins, comme elles l'avaient fait plus de dix ans auparavant, dans une situation semblable mettant en cause les « Savings and Loans », des caisses d'épargne qu'il avait fallu renflouer. Dans le contexte des subprimes, cette attitude était sans doute dictée par des considérations de politique étrangère, la Chine et la Russie figurant parmi les plus gros acheteurs de MBS émis par les deux agences.

On connaît la suite. En Octobre 2008, puis en 2009, Fanny Mae et Freddy Mac ont été renflouées massivement. De cette manière le remboursement des titres MBS qu'elles avaient émis était garanti et la confiance des acheteurs rétablie. Le problème était malheureusement qu'un volume important de titres avait été émis pendant la période de « silence ». Ces titres reposant sur des crédits de très mauvaise qualité ont été acquis de bonne fois par les acheteurs sur la base d'une notation erronée. Ces titres dits « toxiques » ont été mélangés, dilués, transformés au point qu'il était devenu impossible de distinguer tel ou tel. Impossible aussi de détecter précisément leur présence dans les titres émis en bout de chaîne. Cette impossibilité concernait tous les acquéreurs, les banques comme le simple quidam. Aucune institution ne pouvait aider à résoudre ce problème-là.

L'opacité a entraîné la panique des acheteurs, et notamment des acheteurs en gros de ces titres, les banques et les fonds. Les banques détenaient des titres directement dans leur bilan, ou indirectement, dans des fonds indépendants mais qu'elles ont dû couvrir pour des raisons commerciales. Hantées par le secret, beaucoup ont maintenu sur leurs opérations un véritable halo. Impossible pour elles de savoir lesquels de ces actifs étaient contaminés et dans quelle proportion.

Deuxième facteur aggravant : le problème de la notation Les agences de notation ont été accusées de tous les maux, et y compris de collusion avec les groupes qu’elles étaient chargées d’évaluer, ce qui parait difficile à concevoir. Selon une étude de la Banque de France, le problème serait surtout celui d’un défaut de la modélisation.

La mesure du risque d’un paquet hétérogène de titres adossés à des crédits reposait en effet sur l’analyse statistique des risques de défaillance dans chaque catégorie de crédits, crédit immobilier, crédit automobile, ou crédit de consommation (cartes de crédit). Le risque global était pondéré en fonction du poids respectif de ces catégories au sein de l’ensemble. Le système était affiné par la prise en compte des corrélations de risques entre les secteurs économiques des emprunteurs. Pour nourrir ces analyses, des listes de données réelles des vingt ou trente dernières années étaient passées au crible et actualisées en permanence.

Les modèles mis au point ont bien fonctionné tant que les fluctuations des risques se situaient dans un certain intervalle. Le problème est que les données récentes n’étaient considérées que de façon atténuée dans les calculs de risques « moyens ». En d’autres termes, les modèles n’étaient pas construits pour intégrer rapidement dans la mesure du risque un « pic » subit de défaillances. Lorsque les agences de notation ont réagi, des milliers de titres avaient été notés à tort positivement. Ainsi sont apparus les titres toxiques, dont le volume exact et surtout la localisation devenait impossible à retracer.

Troisième Facteur aggravant, le « Mark to market » La panique bancaire s'est amplifiée sous l'effet d'une disposition de la réglementation comptable selon laquelle le bilan doit indiquer la valeur de marché des titres détenus. Il y avait longtemps que les autorités réglementaires de la plupart des pays s'étaient entendus pour supprimer la méthode ancienne consistant à valoriser un actif par sa valeur historique d'acquisition.

La nouvelle règle reposait sur le bon sens puisqu'elle tendait à une valorisation proche de la réalité. Ses conséquences ont été malheureusement catastrophiques lorsque la crise a éclaté et que la nouvelle des MBS toxiques disséminés partout a été connue.

Impossible en effet de se référer à une « valeur de marché » des titres en portefeuille, puisqu'il n'y avait plus de marché. Les rares transactions effectuées dans le cadre d'opérations de sauvetage affichaient des prix ne représentant qu'une fraction de la valeur faciale des titres.

Les banques ont été contraintes de déprécier leurs actifs à l'aveugle en estimant elles-mêmes les valeurs de marché du moment. Des pertes énormes sont apparues, des pertes comptables sans sortie de cash puisque les banques ne vendaient pas leurs titres, et pour cause. Mais des pertes quand même, diminuant d'autant les fonds propres des établissements concernés et créant une situation de fragilité extrême.

crise de liquidité

La crise a entraîné une conséquence « collatérale » désastreuse, la perte de confiance mutuelle et l'assèchement du marché interbancaire. En clair les banques ne se prêtaient plus entre elles car elles ne pouvaient plus mesurer ce qu'on appelle le risque de contrepartie. La non-connaissance du risque est pire que la confrontation à un risque élevé.

On imagine les réticences des investisseurs à souscrire à des augmentations de capital dans un contexte de crise tel que celui des subprimes. Restaient alors deux possibilités, l'appel à de gros investisseurs, ou le secours de l'Etat. Les deux solutions ont été utilisées. Plusieurs Fonds Souverains été appelés au secours des plus grosses banques, et les autorités financières de la planète sont intervenues pour redresser les banques menacées de faillite.

Les enseignements de ces événements sont multiples. Il constituent notamment une excellente illustration de la différence entre deux risques parfois difficiles à saisir ou à dissocier, le risque d'insolvabilité et le risque de liquidité.

crise économique

La paralysie du système bancaire à peine évitée, une nouvelle phase de la crise a commencé à se développer. L’activité économique mondiale est entrée lentement et inéluctablement en récession.

La première raison a été la diminution de la capacité des banques à prêter. Faute de crédits, les entreprises ont bloqué leurs investissements. L’activité inter-entreprises a chuté. La deuxième raison est la perte de confiance des ménages. La consommation, moteur de la croissance dans de nombreux pays et notamment aux Etats-Unis, s’est écroulée.

La spirale des enchaînements négatifs a pris de l’ampleur, la baisse de consommation a entraîné la baisse de l’activité industrielle, donc les craintes de chômage, donc une nouvelle baisse de la consommation, et ainsi de suite. Les banques, à peine remises des problèmes des actifs toxiques ont du se préparer à de nouvelles dépréciations de leurs propres crédits accordés à leur client de moins en moins capables d’honorer leurs engagements.

quelle réforme?

Face à ses déflagrations en chaîne, les Etats n'ont pas eu d'autre choix que l'intervention massive pour éviter l'asphyxie du monde bancaire et ralentir la récession.

La gestion politique de la crise a été d’une grande complexité. Après une première phase de mise en cause des banques, les Etats ont peiné à convaincre l’opinion publique de la nécessité de sauver le secteur bancaire. Pour sortir de cette contradiction, ces mêmes Etats ont dû trouver ailleurs d’autres cibles leur permettant de traiter de la dimension morale de la crise.

Sur un plan plus technique en revanche, il est clair qu’on ne décrète pas la réforme du système de manière autoritaire. Dans cette affaire, l’accord des acteurs est nécessaire, et pour cette raison, il ne faut pas attendre de réformes profondes. En revanche des modifications non structurelles ont été admises, comme la refonte des systèmes d’évaluation des agences de notation et la création de chambres de compensation de CDS. |

|

L'histoire véritable des subprimes, n'est pas celle qui nous a été contée ou que de talentueux réalisateurs ont portée à l'écran. Les responsabilités de la crise ne sont pas du côté du shadow banking ou de banquiers sans scrupules.

Pour qui se donne la peine de chercher, la crise des subprimes trouve son explication plausible sur internet. Quelques heures dans les archives du Congrès montrent la responsabilité du Ministère Fédéral du logement dans cette affaire.

La volonté louable et ancienne du gouvernement américain de favoriser l'accession au logement des plus pauvres s'est peu à peu transformée en contrainte sur les banques. Celles-ci ont donc progressivement dégradé leurs critères de sélection.

Mais ce n'est pas tout. Le monde entier a cru que les obligations issues des crédits titrisés bénéficiaient de la garantie publique, ce qui en réalité n'était pas tout-à-fait le cas. La combinaison de ces deux facteurs explosifs est à l'origine de la crise.

La réponse à la première question se trouve dans une loi américaine, la Community Reinvestment Act, incitant les banques à distribuer une partie de leurs crédits immobiliers aux populations défavorisées de certaines zones, les obligeant ainsi à dégrader leurs critères d’acceptation. Cette loi, vieille d'une trentaine d'années a été amendée en 2005-2006. L'incitation donnée aux banques a été transformée en contrainte assortie de sanctions.

La titrisation de ces crédits douteux, quant à elle, a été massivement le fait d’un organisme public créé en 1938, la Federal National Mortgage Association, plus communément connue sous le nom de Fanny Mae. Un organisme placé sous l’autorité du Ministre du Logement, dont le siège est à Washington. En 2008, Fanny Mae - et son alter ego Freddy Mac- garantissaient près de la moitié des crédits immobiliers subprimes (2 000 milliards de dollars! ) titrisés aux Etats-Unis donc avec la garantie implicite de l’Etat.

Un mélange explosif était dès lors constitué, par la combinaison d’un haut rendement, celui des crédits subprimes et d’un risque zéro du fait de la garantie publique.

On imagine la ruée vers l’or des banques d’affaires et des hedge funds sur ces produits titrisés. Intégrés en mille-feuille à des crédits plus classiques, ils permettaient de doper le rendement global des obligations proposées aux investisseurs américains, européens, chinois ou russes.

Lorsque le marché immobilier s'est retourné, les choses se sont gâtées. Les crédits subprimes intégrés dans les mille-feuilles adossés aux obligations sont peu à peu devenus défaillants et la valeur des biens immobiliers correspondant à ces crédits est peu à peu passée sous la valeur d'origine. Dès lors il était impossible de savoir ce que valaient exactement ces obligations, d'autant plus que les investisseurs ignoraient la part de crédits subprimes entrant dans leur composition.

Fanny Mae et Freddy Mac ont vite été débordés par les appels à garantie.

En jouant du flou juridique sur le bien-fondé de cette garantie, le gouvernement américain a pu adopter une attitude sélective sur l'octroi de cette garantie. Les plus gros acheteurs de titres issus de crédits subprimes, les fonds souverains russes et chinois, ont été les premiers à bénéficier de cette garantie. Pour des raisons politiques et financières, ces deux pays étant à l'époque les plus gros souscripteurs des titres de dette émis par le trésor américain.

Dès les premières hésitations, le mal était fait, tout le monde doutait de tout. La valeur des obligations s'est écroulée, car personne ne savait exactement quelle quantité de subprimes non-garantis était contenue dans les obligations émises par les banques d'affaires.

Il est malheureux de constater la règle classique selon laquelle les mauvais diagnostics font les mauvaises réformes. Il faut se rappeler qu'un commissaire européen a failli convaincre ses collègues de la création d'une Agence Européenne de Notation. Comme si le changement du thermomètre pouvait prémunir contre la maladie! D'autres réformes malheureuses ont vu le jour, comme la séparation des activités crédit et marché au sein des banques, ou la restrictions des investissements de marché des compagnies d'assurance...

Cette analyse est abordée en détails dans le dernier chapitre du cours INFOFI2000. |

|

En parcourant cet extrait, vous avez pu vous faire une idée de la CLARTÉ des explications sur le sujet particulier des subprimes.

Ce qui précède est une invite à aller plus loin. On peut par exemple "creuser" les notions proposées ci-dessous, ... avant de faire une deuxième lecture de ce module subprimes. |

EXTRAITS (clic sur image

|

|

|

|

|

MAJ 11/2021